この記事は

■インボイス制度の概要

■フリーランスへどう影響するか

■消費税納税の仕組みと仕入税額控除

■適格請求書発行事業者になるメリット、デメリット

■フリーランスの方々ができる対策

が書いてあります。

こんにちは!thinc Partner編集部です。

令和5年10月1日から始まるインボイス制度に向け、弊社に登録いただいているパートナークリエイターへ【インボイス制度説明会】を実施しました。

フリーランスの方々の対策として、「インボイス制度を理解し、適格請求書発行事業者になるか正しく判断すること」が重要となります。

今回のブログでは、少しややこしくも思えるインボイス制度を分かりやすく、ご紹介させていただきます。

1.インボイス制度の概要

■インボイス制度とは?

令和5年10月1日から始まる複数税率に対応した消費税の仕入税額控除の方式のことで、正式名称は「適格請求書等保存方式」です。適格請求書(=インボイス)を発行できるのは、「適格請求書発行事業者」に限られ、「適格請求書発行事業者」になるためには、登録申請書を提出し、登録を受ける必要があります。

■適格請求書(インボイス)とは?

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

2.フリーランスにどう影響する?

免税事業者のままでいることで、インボイスが発行できないと、【課税事業者の取引先企業】からの仕事が減る可能性があります。(取引先がインボイスの交付を必要としない消費者や、免税事業者、簡易課税制度を選択している事業者であれば、免税事業者のままでいてもあまり影響はないと推測されます)

■課税事業者の取引先企業の場合

取引先が仕入税額控除をするには、あなたのインボイスが必要となります。取引先が課税事業者ならば、適格請求書発行事業者に登録するかどうかで今後の取引に影響するか、確認しておきましょう。

※「適格請求書発行事業者」であるかどうかに関わらず仕事をお願いしたい、と言われるのであれば、必ずしも適格請求書発行事業者に登録する必要はありません。登録をしないで、取引の継続ができるか取引先に確認をしましょう。フリーランスとして提供できる価値を上げておくことも、インボイス制度の対策の1つです。

※ちなみに、私たちクリエイターズマッチは「課税事業者」です。

今後の方針については弊社までお問い合わせいただければと思います。

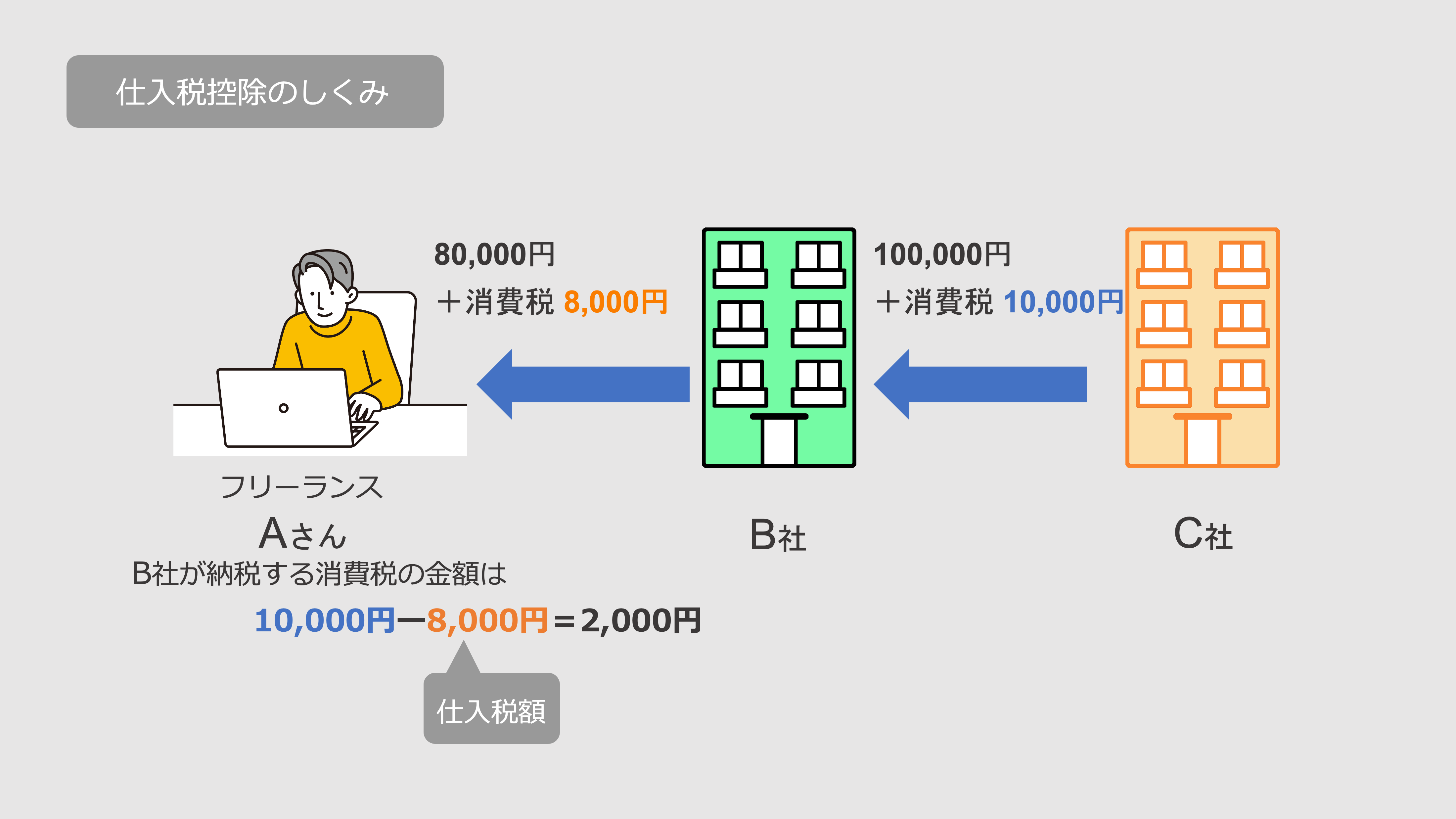

3.消費税納税の仕組みと仕入税額控除

なぜ課税事業者の取引先が、あなたのインボイスが必要になるのか?

それを知るには、「消費税納税の仕組みと仕入税額控除」を理解する必要があります。

事業者が納付する消費税の金額は次の計算式で求めます。

〈納付する消費税額〉=〈売上で受け取った消費税額〉 – 〈仕入れ・経費などで払った消費税額〉

B社はAさんが適格請求書発行事業者であれば、B社の納税額は「2,000円」です。 しかし、フリーランスのAさんが適格請求書発行事業者ではない場合(免税事業者の場合)は、B社はAさんに支払った消費税分の仕入税額控除ができず、消費税の納税額が大きくなってしまいます。したがって、B社はAさんではなく、インボイスを発行してくれる別の方に仕事を依頼するか、消費税額相当分の値引きを交渉してくることが考えられます。

取引先が課税事業者である場合、なぜインボイスが必要になるのか、お分かりいただけましたでしょうか。

4.適格請求書発行事業者になるメリット/デメリット

適格請求書発行事業者になるということは「課税事業者になる」ということです。これまで消費税の申告・納税義務がなかった「免税事業者」から「課税事業者」になる必要があります。適格請求書発行事業者になるメリット・デメリットを知り、判断材料にしましょう。

■メリット

・既存事業者と有利な取引を継続しやすい・取引先からインボイスを求められたら、発行をする義務が生じるので、登録しておけば困らない

■デメリット

・消費税の納税の分だけ手取りが減ってしまう・消費税の申告のための事務処理が煩雑になってしまう

5.フリーランスができる対策

制度開始に向け、フリーランスができる対策についてまとめました。負担軽減措置や、納税する消費税の金額を簡易的な方法で求めることができる制度についても理解していただきたいと思います。

①取引先へ確認

適格請求書発行事業者へ登録するかしないかで、取引に影響があるのか、取引先に確認をしましょう。

②2割特例(負担軽減措置)

適格請求書発行事業者になるなら、2割特例(負担軽減措置)についても知っておきましょう。

③簡易課税制度

適格請求書発行事業者になるなら、簡易課税制度についても知っておきましょう。※簡易課税制度は事務処理の手間を大きく減らすことができますが、下記のようなデメリットもあります。デメリットも踏まえ、利用するか検討しましょう。

[ 簡易課税制度のデメリット ]

・一度簡易課税制度を選択すると、2年間は一般課税にもどせない。・課税売上高を元にして消費税額を算出するため、消費税の還付は受けられない。

・支出が多い期間が発生した場合、税負担が増えてしまう場合がある。

④適格請求書発行事業者の登録

登録をする場合は、令和5年9月30日までに行いましょう。※インボイス制度が開始される令和5年10月1日から登録を受けようとする場合は、令和5年9月30日までに登録申請を行う必要があります。(令和5年9月30日までに提出した場合は、制度開始日である令和5年10月1日までに登録通知が届かなかった場合であっても、同日から登録を受けたものとみなされます。)

※制度開始後であっても、免税事業者の方は登録申請の際に登録希望日(提出日から15日以降の登録を受ける日として事業者が希望する日)を記載することで、その登録希望日から登録を受けることができます。

6.おわりに

ご説明させていただきましたインボイス制度ですが、必ずしも登録しなければならないものではありません。登録をするかは、ご自身で選択できますので、お調べいただいた上でご判断ください。

ご不安な場合は、税務署や税理士さんへご相談いただければと思います。

国税庁: インボイス制度特設サイト

今回の記事は以上になります。

最後までお読みいただき、ありがとうございました!

thinc Partner 編集部